- 大統領選挙でのトランプ勝利の予測に疑問が生じたため、月曜日のメキシコペソは対米ドルで上昇した。

- 選挙後、ペソはどこに行き着くのでしょうか?メキシコ通貨の 4 つのシナリオ。

- USD/MXNは金曜日に年初来高値の20.29を記録したが、月曜日にはギャップが開いた。

月曜日のメキシコペソ(MXN)は主要通貨ペアで上昇。ペソは対して上昇している 米ドル 米国大統領選挙の結果に対する疑念の高まりにより、米ドルにとってプラスとなった「トランプ・トレード」が陰り、米ドル相場は下落した。

選挙後の市場のボラティリティが促進する可能性があるとの懸念が高まる中、米ドルはさらなる圧力にさらされている 連邦準備制度 (FRB)利息を減らすため 料金 木曜日の11月会合では「精神安定剤」としてさらに50ベーシスポイント(bps)(0.50%)引き上げられる。

対ユーロ (EUR) メキシコペソは、最近の堅調な相場から緩やかな支持を得ているため、さらに上昇している ユーロ圏 失業率と IFO の調査データ。対 ポンド 英ポンド(GBP)、秋の政府予算セール後の混乱が収まった後、英ポンドが反発しようとする中、ペソは生ぬるい上昇と下落の間を行き来している。

選挙で「通貨下落」が続く中、メキシコペソが対米ドルで上昇

米大統領選の決着が危ういことが判明し、トレーダーらはドナルド・トランプ前大統領の勝利に有利な数日前からの賭けをヘッジしており、メキシコペソは対米ドルで上昇している。

選挙の第一人者ネイト氏によると 銀選挙結果は「純粋なコイン投げ」となり、そのウェブサイト「ファイブサーティエイト」では、トランプ大統領の当選確率が53%、カマラ・ハリス副大統領の確率が46%、まったく勝てない確率が1%としている。

ペソに関する 4 つの米国大統領選挙シナリオ

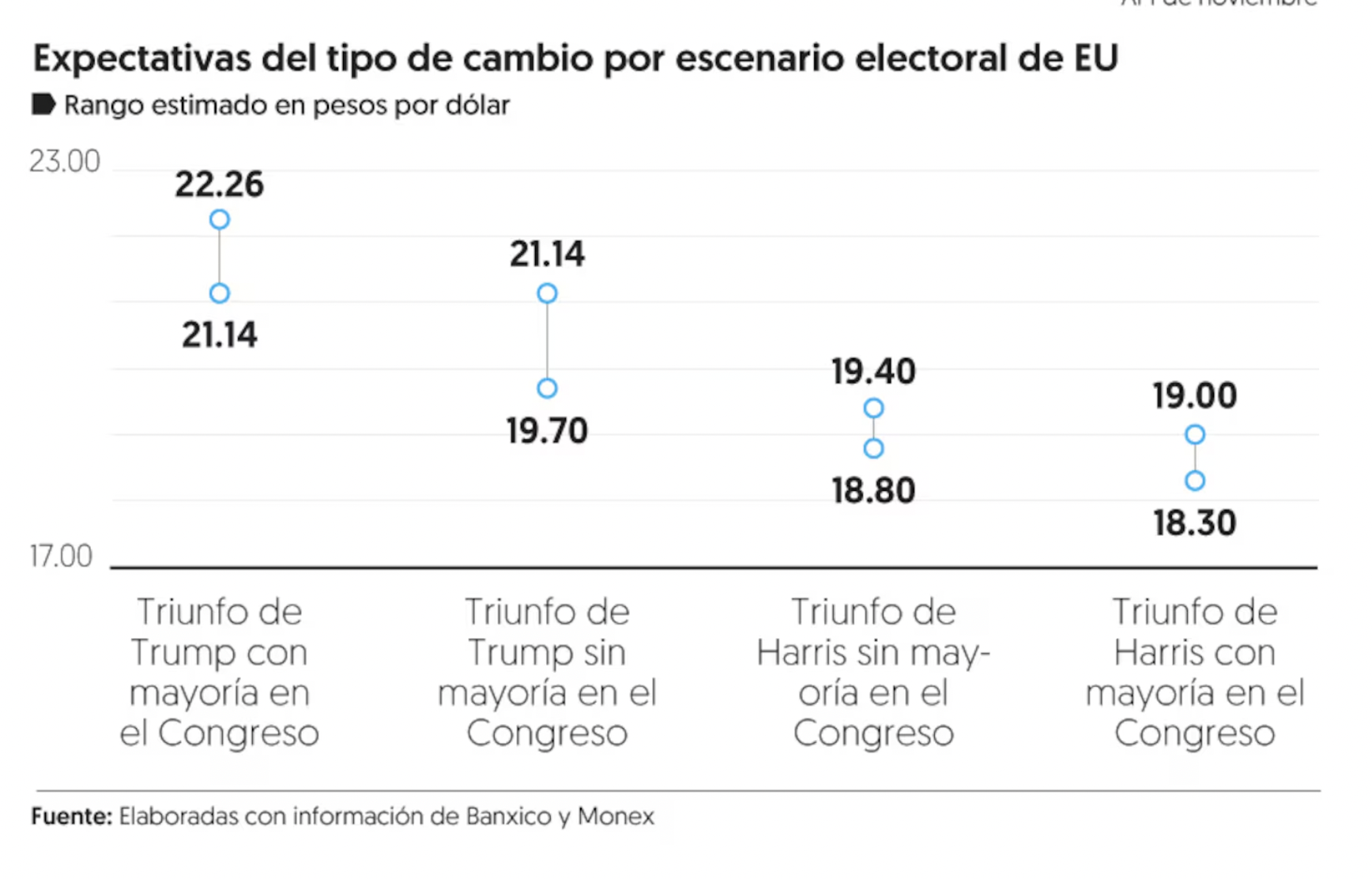

経済日刊紙メキシコ・エル・フィナンシエロによると、米大統領選挙の結果次第では、1ドルで購入できるメキシコペソは最低18.30ペソから最高22.26ペソまでの範囲となる可能性がある。

金融ニュースサイトは、USD/MXNペアに関して考えられる4つの米大統領選挙シナリオを想定している(下図)。

ハリス氏が大統領に当選し、民主党が議会の過半数を確保した場合、ペソは対米ドルで18.30ペソから19.00ペソまで上昇する可能性が高い。

トランプ氏が勝利し、議会で共和党が過半数を占めるという最悪のシナリオでは、ペソは1ドル=21.14─22.26ペソまで下落する可能性が高い。

民主党が議会過半数を獲得せずにカマラ・ハリスが大統領に当選した場合、USD/MXNは19.40から18.80の間で変動する可能性が高い。

しかし、議会で共和党が過半数を獲得せずにトランプ氏が勝利した場合、株価は21.14〜19.70の範囲内となる可能性がある。

メキシコの優れたデータ

メキシコペソは最近の比較的前向きなマクロ経済データによって支えられています。

10月のメキシコ企業信頼感は52.3に改善し、10月のS&Pグローバルメキシコ製造業PMIは前月の47.3から48.4に上昇したものの、依然50を下回る縮小領域にあった。調査では、中国との熾烈な競争により受注が依然として低いことが示された。ただし、それはインフレ低下につながる可能性のあるコスト低下圧力を浮き彫りにした。

9月のメキシコの失業率は2.9%と比較的低かったが、これは前年同期と同じだった。

によって測定されるように、 国内総生産 (GDP)によると、メキシコの第 3 四半期の経済成長率は前期比 1.0% となり、第 2 四半期の 0.2% から加速し、年率 GDP 成長率は 1.5% 増加しました。

バンシコは0.25%下落すると予想

メキシコ銀行(バンシコ)が11月14日の会合で金利を25bp(0.25%)引き下げ、10.25%にするとの期待が一般的に高い。金利低下により海外からの資本流入が減少するため、メキシコペソに圧力がかかる可能性が高い。

キャピタル・エコノミクスの新興市場エコノミスト、キンバリー・シュペルフェヒター氏によると、第3四半期のメキシコの予想外のGDP成長は、バンシコによる「11月の追加利下げを妨げるものではない」という。

ソシエテ・ジェネラルのグローバルチーフエコノミスト、クラウス・バーダー氏によると、利下げはインフレの軌道次第であり、コアインフレ率は低水準にとどまる可能性が高いという。

「メキシコでは、ペソの大幅な下落にも関わらず、経済低迷の中でコアディスインフレの鈍化が続いている」とバーダー氏は最近のメモで述べている。

ペソのもう一つの押し上げ要因は、海外で働くメキシコ人移民からの送金だ。 Banxicoによると、9月は前年同月の56億2000万ドルに比べ4.6%減の53億6000万ドルとなった。

テクニカル分析: USD/MXNギャップは金曜日に高値を付けた後、オープン時点で低下

USD/MXNの差は金曜日の20.29でピークに達した後、月曜日の取引開始時点では20.11秒で取引されるまでギャップ(下のチャートのオレンジ色の影付きの四角形)が縮小しています。

このペアは、10月14日のスイング安値で始まった強気の測定値動き、または「abc」パターン(チャートを参照)を完了したようです。

USD/MXN 4時間足チャート

下向きのギャップにもかかわらず、USD/MXN はおそらく短期、中期、長期ベースで依然として上昇傾向にあると考えられます。さらに、上昇する強気チャネルで取引されています。 「トレンドは友達だ」というテクニカルな格言を考慮すると、オッズは継続がより高くなる傾向にあります。

また、技術者によると、 分析 理論上、ギャップは長く開いたままになる傾向はなく、月曜日に開いたギャップは価格の上昇によってすぐに埋まる可能性があることを示唆しています。

しかし、移動平均収束ダイバージェンス(MACD)で測定した勢いは最近の基準からすると依然として低く、金曜日の上昇を新高値まで維持したのは強気の熱意の欠如を示している。

メキシコペソに関するよくある質問

メキシコ ペソ (MXN) は、ラテンアメリカの通貨の中で最も取引されています。その価値は主にメキシコ経済の実績、同国の中央銀行の政策、同国への海外投資額、さらには海外、特に米国に住むメキシコ人の送金水準によって決まる。地政学的な動向もメキシコペソを動かす可能性があります。たとえば、ニアショアリングのプロセス、または製造能力やサプライチェーンを原産国の近くに移転するという一部の企業の決定も、メキシコ通貨の上昇の触媒とみなされています。一つとして見られます。アメリカ大陸の主要な製造の中心地。メキシコはメキシコペソの主要輸出国であるため、MXN のもう 1 つの促進要因は原油価格です。

バンシコとしても知られるメキシコ中央銀行の主な目的は、インフレ率を低く安定した水準(目標の3%、または許容範囲の中間点である2%から4%)に維持することである。この目的のために、銀行は適切な金利水準を設定します。インフレが高すぎると、Banxico は金利を引き上げてインフレを補おうとし、家計や企業の借入コストが高くなり、需要と経済全体が冷え込みます。金利の上昇は利回りの向上につながり、メキシコ ペソ (MXN) を投資家にとってより魅力的な場所にするため、一般にメキシコ ペソ (MXN) にとってプラスとなります。逆に、金利が低下するとメキシコペソは下落する傾向があります。

マクロ経済データの発表は経済の状態を評価するために不可欠であり、メキシコ ペソ (MXN) の評価に影響を与える可能性があります。高い経済成長、低い失業率、高い信頼感に基づく力強いメキシコ経済は、MXN にとって好ましいことです。それはより多くの海外投資を呼び込むだけでなく、特にこの強さがインフレ率の上昇と組み合わされた場合、メキシコ銀行(Banxico)の利上げを促す可能性がある。ただし、経済指標が弱い場合、メキシコペソは下落する可能性があります。

新興市場通貨であるメキシコ ペソ (MXN) は、リスクオンの期間、または投資家が市場全体のリスクが低いと認識し、そのためより高いリスクを伴う投資に消極的である場合に苦戦する傾向があります。逆に、市場の混乱や経済的不確実性の際には、投資家がリスクの高い資産を売却し、より安定した避難所に逃げる傾向があるため、メキシコペソは下落する傾向があります。