- ユーロ/カナダドルは、両構成通貨が同様のマイナスのファンダメンタルズに直面しているため、数週間のレンジの半ばで急落している。

- カナダとユーロ圏の中央銀行は2024年後半に利下げを行うと予想されており、ユーロとカナダドルの両方にとってマイナスとなる。

- CADはまた、米国選挙リスクと原油価格下落による負の圧力にも直面している。

金曜日のユーロ/カナダドルはレンジ内での値動きを拡大し、その日は高値を突破した後、1.5000で取引された。このペアは11週間のレンジの中心に位置しており、両通貨の中央銀行の金融政策の見通しが同様であるため、方向性を得ることができません。

両方 欧州中央銀行 (ECB) とカナダ銀行(BoC)は利下げ手続きを進めている 料金 新型コロナウイルス危機によるインフレ圧力が沈静化するにつれて。

中央銀行が設定する相対金利水準は、お金の流れに影響を与えるため、為替レートの主要な要因となります。資本はより多くの収益が得られるところに流れる傾向があるため、他の条件がすべて同じであれば、より金利の高い通貨が優先されます。したがって、カナダドルもユーロも、両中央銀行が積極的な利下げを予想しているため、特にアウトパフォームしているわけではない。

ユーロ/カナダドルの4時間足チャート

最近の10月の会合では BoC 公定金利(商業銀行の金利を決定するもの)を50ベーシスポイント(bps)(0.50%)引き下げ、翌日物公定金利を従来の4.25%から3.75%に引き下げて市場を驚かせた。

大半のアナリストは25bp(0.25%)のより慎重な下落を予想していた。この決定はカナダドル(CAD)にマイナスの影響を及ぼし、カナダドル(CAD)はほとんどの同国通貨で下落したが、対ユーロでは影響は薄れ、実際に当日のユーロ/カナダドルは若干高値で取引を終えた。

この日(水曜)カナダドルが対ユーロで下落しなかった理由の一部は、ECBが政策金利を「中立」金利以下に引き下げることを検討していると報じたロイター通信の記事の掲載によるものだった。中立金利は金利の「均衡水準」としても知られ、インフレが同じままであるべき理論的な水準です。 ECBの場合、中立金利は1.5%から2.0%の間と言われています。 ECBの主要金利が3.40%であることを考えると、これは大幅な引き下げが近い将来に行われることを意味する。

この記事を受けて、ECBは2024年12月の今年最後の会合でより積極的な利下げを準備しているのではないかとの憶測が強まり、中央銀行の決定を予測するために使われていたスワップ金利は50bpsのかなりの確率を織り込んでいた。カット。

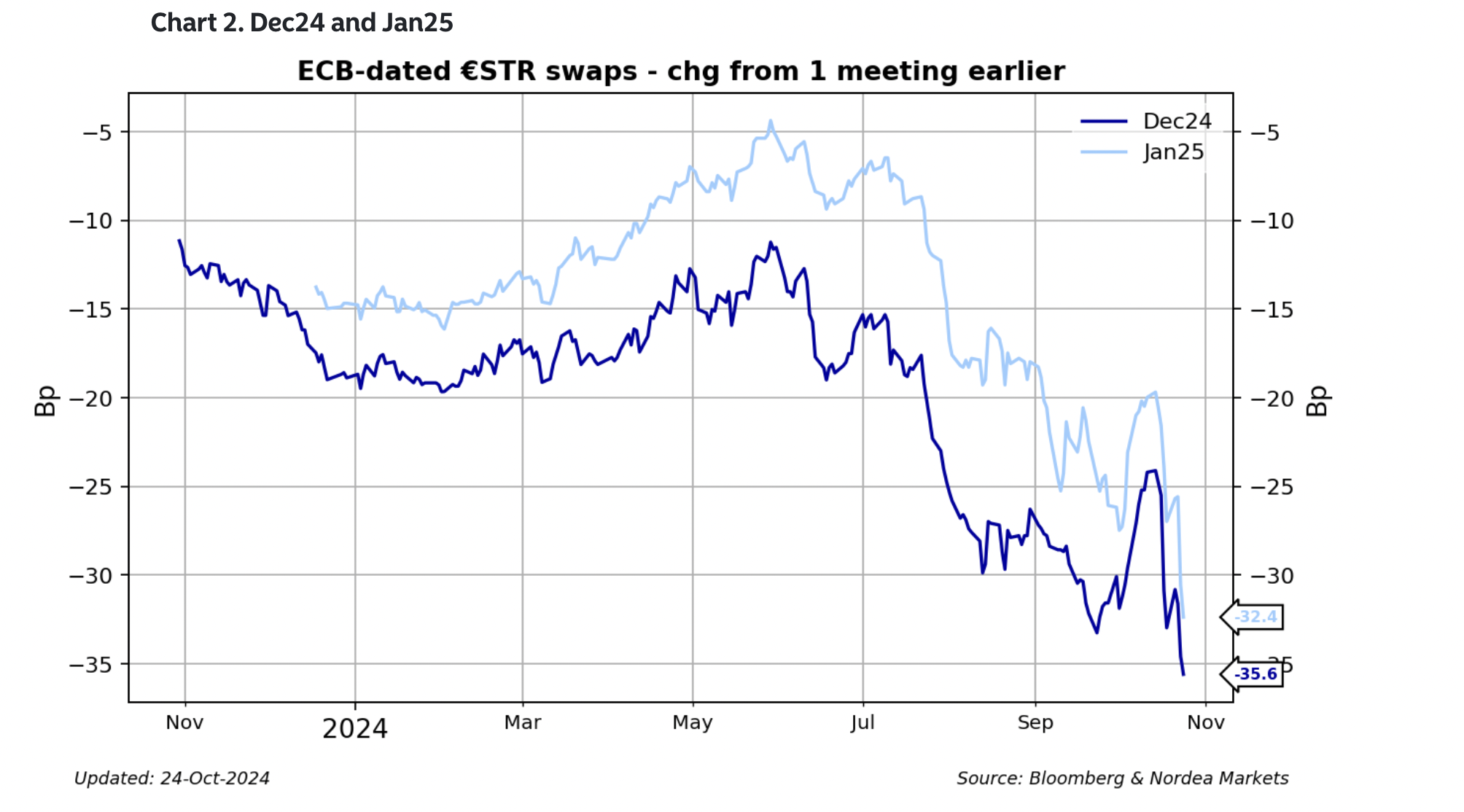

ノルデア銀行のシニア為替アナリスト、アンドレス・ラーソン氏は「市場はECBが12月に50bpの利下げに踏み切る可能性が高まっていることを織り込んでおり、金利は大幅に低下している」と述べ、さらに「ECBが利下げに踏み切る可能性はさらに高まっている」と付け加えた。最終的には金利を中立以下に引き下げる」

ラーション氏によると、市場は「12月のECB理事会ではマイナス35.6bp、1月25日のECB理事会ではマイナス32.4bp」を織り込んでいるという。これは数週間前と比べて大幅に増加しています。

ユーロ圏 経済の主要部門の経済活動を示す調査である10月の購買担当者景気指数が、同地域の製造業活動が増加したものの、依然として45.9と依然として縮小領域(50未満)にあることが明らかになった後、木曜日に発表されたデータは憶測を和らげることができなかった。サービスPMIは9月の51.4から51.2に低下した。

ラーソン氏は「今日のPMIはほぼ予想と一致したが、雇用構成要素は50を下回り、今後失業率が上昇するリスクを示している」と述べた。

雇用と賃金は、ECBが「クリスマススラッシャー」に踏み切るかどうかの重要な決定要因となる可能性がある。

ECBのチーフエコノミスト、マーティン・レーン氏は、賃金インフレは2024年下半期も高止まりする可能性が高く、このためECBが2025年までに大幅な利下げを実施することは妨げられる可能性が高いと述べた。これが事実であれば、12月理事会でECBにある程度の警戒感を与え、ECBが代わりに25bpsというより緩やかな利下げを選択する可能性があることを示唆する可能性がある。このような動きはユーロ/カナダドルに上値をもたらします。

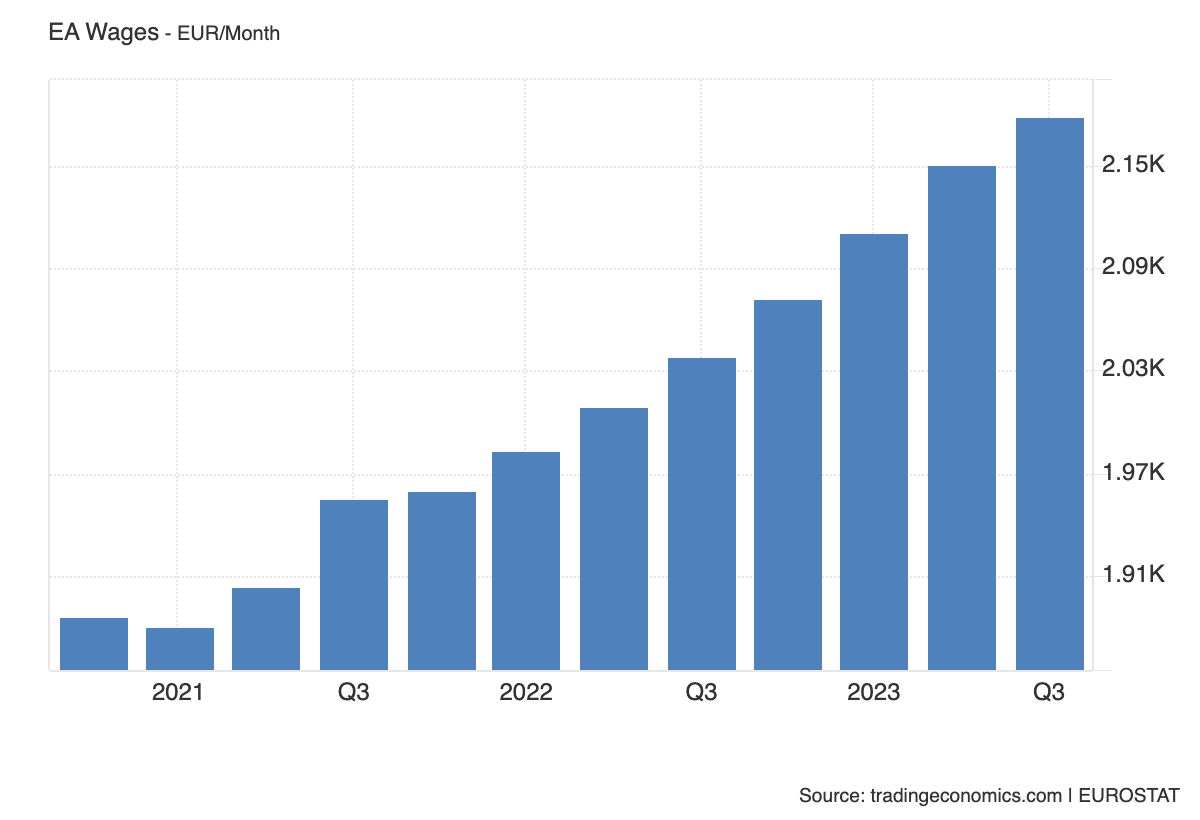

賃金上昇率に関する公式データによると、ユーロ圏の賃金は第2・四半期に4.5%上昇し、前四半期の5.2%を下回ったものの、依然として高水準を維持した。ただし、第 3 四半期のデータはまだありませんが、ユーロ圏の平均月給は引き続き非常に力強く上昇しており、9 月には 2,180 ユーロに達しました。

金曜日、ドイツの IFO 景況指数は予想よりも高い数値を示し、景気動向に関するある程度の安心感をもたらしました。 見通し 歴史的にエンジンの本拠地であるにもかかわらず、ユーロ圏の弱いつながりと考えられていたドイツ経済にとって。これにより、ユーロ/カナダドルは週末にかけてさらに反発した可能性がある。

「主要なIFOドイツ景気指数は、9月の85.4から10月には86.5に回復した。データは印刷物の予想85.6を上回った。」 彼は言いました ドワニ・メータ氏、シニアアナリスト FXStree。

一方、カナダの金曜日のデータは、8月の前月比上昇率が7月の0.9%からわずか0.4%上昇し、予想の0.5%を下回ったことを示した後、買い物客の支出が抑制されていることを示した。

また、米国大統領選挙で共和党候補ドナルド・トランプ氏が勝利する可能性の高まりや原油価格の下落など、カナダドルを圧迫する他の要因により、ユーロ/カナダドルは上昇に偏る可能性がある。 油 それはカナダ最大の輸出品です。

トランプ前大統領は米国の製造業の回復に弾みをつけるため、海外からの輸入品に関税を課すと約束しており、カナダからの輸入品をターゲットにすればカナダドルの需要が減り、カナダの勢いが弱まるだろう。現在、カナダ、米国、メキシコは自由貿易協定を結んでいるが、トランプ大統領の就任により米国の撤退が生じる可能性がある。この協定は2026年に再交渉される予定だ。

大手選挙ウェブサイト FiveThirtyEight のモデルによると、トランプ氏の勝利確率は現在、わずかに高い 51% となっています。とはいえ、最近の世論調査を集計、集計、測定する同ウェブサイトの主要世論調査では、カマラ・ハリス副大統領が48.1%でトランプ大統領の46.4%を依然として上回っている。

ほとんどの賭博ウェブサイトでは、トランプ氏がハリス氏よりも勝つ確率が高いとしている。前大統領はまた、召集に近すぎる投票の結果を決定する可能性のある重要な僅差の議席でも前進している。

「激戦州の世論調査は相変わらず非常に接戦で、誤差の範囲内だった」とドイツ銀行のマクロ調査グローバル責任者ジム・リード氏は金曜日に語った。 「例えば、昨日エマーソンが行ったいくつかの激戦州の世論調査では、ペンシルベニア州とウィスコンシン州で1ポイントリード、ノースカロライナ州で2ポイントリードするなど、トランプ氏が僅差でリードしていた」とドイツ銀行マクロリサーチグローバルヘッドのジム・リード氏はメモで述べた。金曜日に。